故事之一

一富翁家的狗在散步時跑丟了,于是報紙上發布了一則啟示:有狗丟失,歸還者,酬謝1萬元。

送狗者絡繹不絕,但都不是富翁家的。富翁太太說,肯定是真正撿到狗的人嫌給的錢太少,于是富翁將酬金改為2萬元。

一位乞丐在公園的長椅上打盹時撿到了那只狗,他第二天一大早就抱著狗準備去領酬金,但卻發現,酬金已變成了3萬元。于是乞丐又折回他的破窯洞,把狗重新拴在那兒。

在接下來的幾天,乞丐一直在關注著告示。當酬金漲到使全城的市民都感到驚訝時,乞丐返回了他的窯洞。

但是,那只狗已經死了,因為這只狗在富翁家吃的都是鮮牛肉和牛奶,對乞丐從垃圾桶里撿來的東西,它根本就受不了。

見好就收,別讓泛濫的物欲迷了眼睛。貪婪使你喪失理性,使你連應得的一份都落空。股市中合理的設置目標位,并密切關注趨勢動態,當然是對的,但當基本面發生重大改變時而你不關心,就有可能出現災難。

故事之二

一群老鼠爬上桌子準備偷肉吃,卻驚動了睡在桌邊的狗。老鼠們同狗商量,說:"你要是不聲張,我們可以弄幾塊肉給你,咱們共享美味。"狗嚴辭拒絕了老鼠們的建議:"你們都給我滾,要是主人發現肉少了,一定懷疑是我偷吃的,到那時我就會成為案板上的肉了。"

做好你的本職工作是第一位的。貪圖眼前的兩塊肉,最終會使自己受到懲罰。交易中只做自己熟悉的,做有勝算的趨勢。

故事之三

一只狗經常到寺院里去尋食物。當地有兩座寺院,一座在河水的東岸,另一座在河水的西岸。狗聽到東岸寺院僧人開飯的鐘聲,便去東岸寺院去討食;聽到西岸寺院僧人開飯的鐘聲,又去西岸寺院去討食。

后來,兩座寺院同時鳴鐘開飯,狗渡河去討食,當向西游去時,惟恐東岸寺院的飯食比西岸寺院的好;向東游去時,又怕西岸寺院的飯比東岸寺院的好。這只狗一會兒向西游去,一會兒又向東游去,最后渾身無力,活活地淹死在河水中。

專注投入地做好一件事,目標太多會讓你花了眼,到頭來一事無成。股市中的盤整行情出現時,人們常頻繁的參與其中而迷失了方向。

MACD構造原理

MACD指標是基于均線的構造原理,對價格收盤價進行平滑處理(求出算數平均值)后的一種趨向類指標。它主要有兩部分組成,即正負差(DIF)、異同平均數(DEA),其中,正負差是核心,DEA是輔助。DIF是快速平滑移動平均線(EMA1)和慢速平滑移動平均線(EMA2)的差。

在現有的技術分析軟件中,MACD常用參數是快速平滑移動平均線為12,慢速平滑移動平均線參數為26。此外,MACD還有一個輔助指標---柱狀線(BAR)。在大多數技術分析軟件中,柱狀線是有顏色的,在低于0軸以下是綠色,高于0軸以上是紅色,前者代表趨勢較弱,后者代表趨勢較強。

下面我們來說以下使用MACD指標所應當遵循的基本原則:

(1)當DIF和DEA處于0軸以上時,屬于多頭市場,DIF線自下而上穿越DEA線時是買入信號。DIF線自上而下穿越DEA線時,如果兩線值還處于0軸以上運行,僅僅只能視為一次短暫的回落,而不能確定趨勢轉折,此時是否賣出還需要借助其他指標來綜合判斷;

(2)當DIF和DEA處于0軸以下時,屬于空頭市場。DIF線自上而下穿越DEA線時是賣出信號,DIF線自下而上穿越DEA線時,如果兩線值還處于0軸以下運行,僅僅只能視為一次短暫的反彈,而不能確定趨勢轉折,此時是夠買入還需要借助其他指標綜合判斷。

(3)柱狀線收縮和放大。一般來說,柱狀線的持續收縮表明趨勢運行的強度正在逐漸減弱,當柱狀線顏色發生改變時,趨勢確定轉折。但在一些時間周期不長的MACD指標使用過程中,這一觀點并不能完全成立。

(4)形態和背離情況。MACD指標也強調形態和背離現象。當形態上MACD指標的DIF線與MACD線形成高位看跌形態,如頭肩頂、雙頭等,應當保持警惕;而當形態上MACD指標DIF線與MACD線形成低位看漲形態時,應考慮進行買入。

在判斷形態時以DIF線為主,MACD線為輔。當價格持續升高,而MACD指標走出一波比一波低的走勢時,意味著頂背離出現,預示著價格將可能在不久之后出現轉頭下行,當價格持續降低,而MACD指標卻走出一波高于一波的走勢時,意味著底背離現象的出現,預示著價格將很快結束下跌,轉頭上漲。

(5)牛皮市道中指標將失真。當價格并不是自上而下或者自下而上運行,而是保持水平方向的移動時,我們稱之為牛皮市道,此時虛假信號將在MACD指標中產生,指標DIF線與MACD線的交叉將會十分頻繁,同時柱狀線的收放也將頻頻出現,顏色也會常常由綠轉紅或者由紅轉綠,此時MACD指標處于失真狀態,使用價值相應降低。

MACD背離戰法

1、什么是背離?

背離又稱背馳,是指股票價格或指數在下跌或上漲過程中,不斷創新低(高),而一些技術指標不跟隨創新高(低)的現象。

2、背離的含義

背離是指價格或者指數雖然仍然在上漲或者下跌,但其上漲或者下跌的動力已經嚴重不足,趨勢很快就會發生改變

3、背離的分類

按指標分,可分為:MACD背離、KDJ背離、RSI背離、成交量背離等;

按趨勢分,可分為:頂背離、底背離;

按周期分,可分為:日線背離、周線背離等等

接下來,筆者就會選擇其中比價重要的幾種類型,著重和大家說說如何使用。

首先,是最常用的MACD背離。

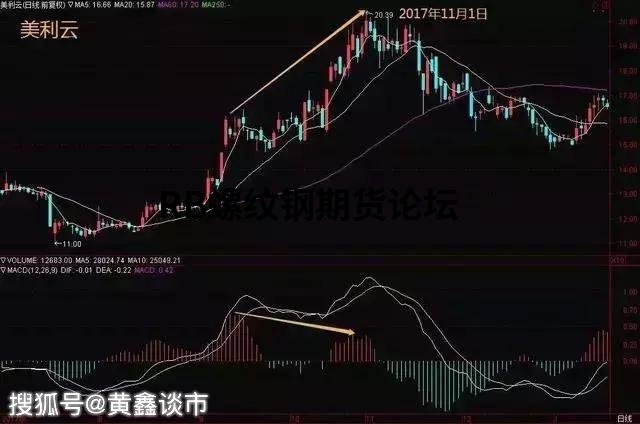

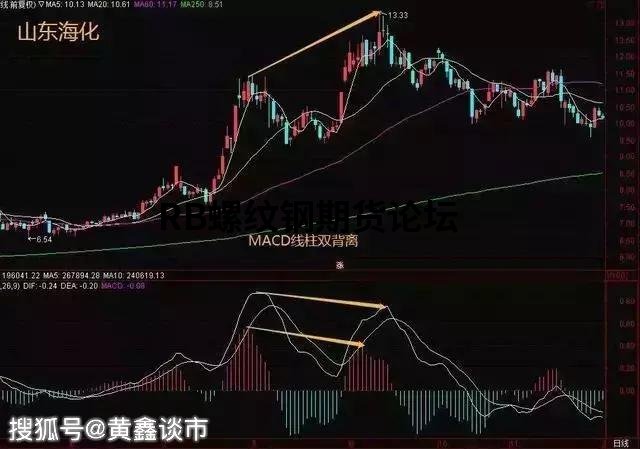

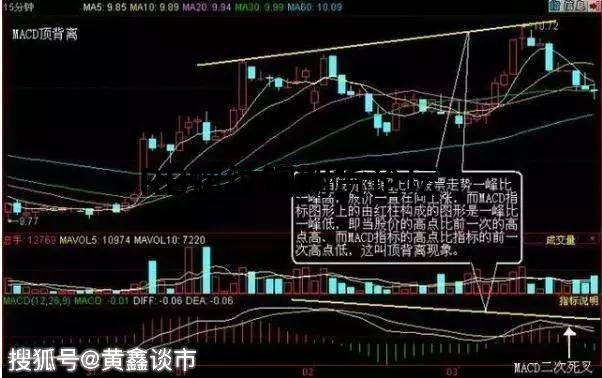

【MACD頂背離】

當股價K線圖上的股票走勢一峰比一峰高,股價一直在向上漲,而MACD指標圖形上的由紅柱構成的圖形的走勢是一峰比一峰低,即當股價的高點比前一次的高點高、而MACD指標的高點比指標的前一次高點低,這叫頂背離現象,特指柱背離。

而在同等情況下,MACD指標圖形上的DIF-DEA線圖形的走勢是一峰比一峰低,則為MACD線背離。

頂背離現象一般是股價在高位即將反轉轉勢的信號,表明股價短期內即將下跌,是賣出股票的信號。

一般情況下,線、柱同時背離,股價后期反轉走低的概率、強度就越高。

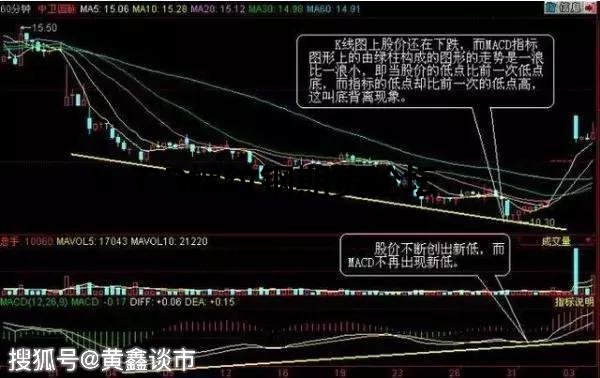

【MACD底背離】

底背離一般出現在股價的低位區。K線圖上股價還在下跌,而MACD指標圖形上的由綠柱構成的圖形的走勢是一浪比一浪小,即當股價的低點比前一次低點低,而指標的低點卻比前一次的低點高,這叫底背離現象。底背離現象一般是預示股價在低位可能反轉向上的信號,表明股價短期內可能反彈向上,是短期買入股票的信號。

4、MACD背離的注意事項

(1)一般情況下,股價在高價位時,通常只要出現一次背離的形態即可確認為股價即將反轉,而股價在低位時,一般要反復出現幾次背離后才能確認。

(2)單利用背離來判斷股價走勢時,最好再通過均線,成交量,K線或者其他指標進行驗證,獲得的結果才比較可靠。

(3)注意識別假背離。通常假背離具有以下特征:

a.某一時間周期背離,其他時間并不背離,比如日線圖背離,而周線或月線圖并不背離;

b.沒有進入指標高位區域就出現背離;

c.某一指標背離而其他指標并沒有背離。

MACD買賣形態

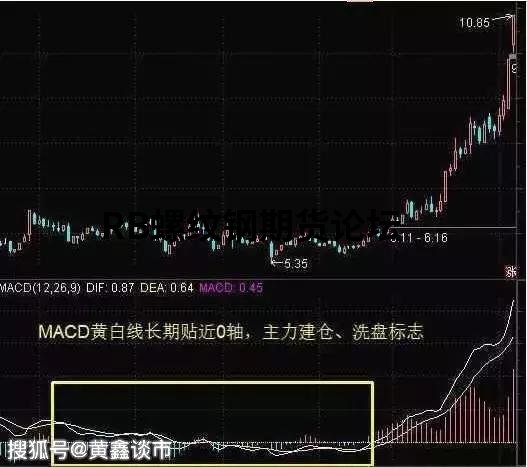

1、MACD黃白線貼合0軸

MACD中的DIF與DEA線長時間的在0軸附近運行,這其實是主力在吸籌、洗盤,一旦吸籌結束,兩線開始向上發散的時候,就是個股買進之時,股價后期將出現大幅度的上漲行情。

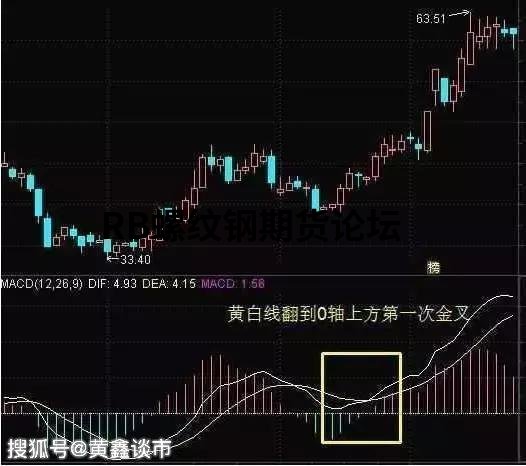

2、MACD黃白線0軸上第一次金叉

DIFF與DEA線在0軸上方運行,當第一次出現金叉的時候,就是很好的買點,因為在0軸上方出現的第一個金叉是準確率是非常高的。

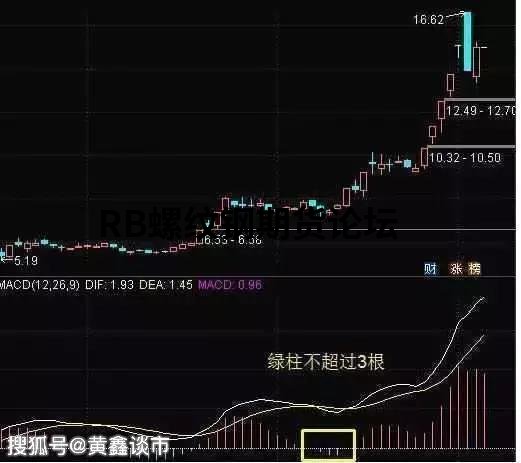

3、MACD三點綠

MACD翻綠,但是卻不到3個,這其實是一件好事,因為股價短期調整的結果,股價后期會再一次出現放量上攻的行情,這樣的個股是強莊股,投資者大膽買進,將會有很不錯的收益。

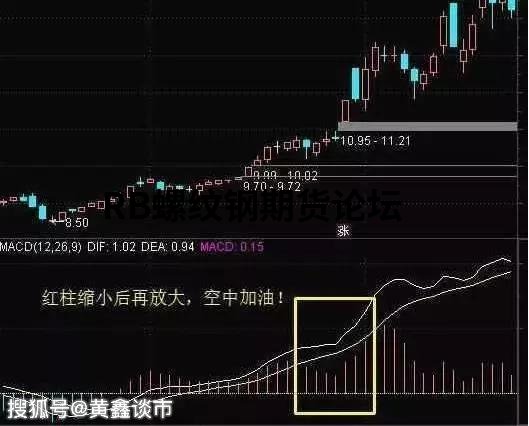

4、MACD空中加油

股價處于上升行情中,股價突破前期新高,此時成交量也逐漸增加,DEA與DIFF線不斷靠近,但是不相交,當股價放量上攻,兩線向上發散的時候就是買進時機,后市必有大漲行情出現。

5、MACD頂背離

當股價K線圖上的股票走勢一峰比一峰高,股價一直在向上漲,而MACD指標圖形上的由紅柱構成的圖形是一峰比一峰低,即當股價的高點比前一次的高點高、而 MACD指標的高點比指標的前一次高點低,這叫頂背離現象。頂背離現象一般是股價在高位即將反轉轉勢的信號,表明股價短期內即將下跌,是賣出股票的信號。

6、MACD底背離

底背離一般出現在股價的低位區。K線圖上股價還在下跌,而MACD指標圖形上的由綠柱構成的圖形的走勢是一浪比一浪小,即當股價的低點比前一次低點底,而指標的低點卻比前一次的低點高,這叫底背離現象。底背離現象一般是預示股價在低位可能反轉向上的信號,表明股價短期內可能反彈向上,是短期買入股票的信號。

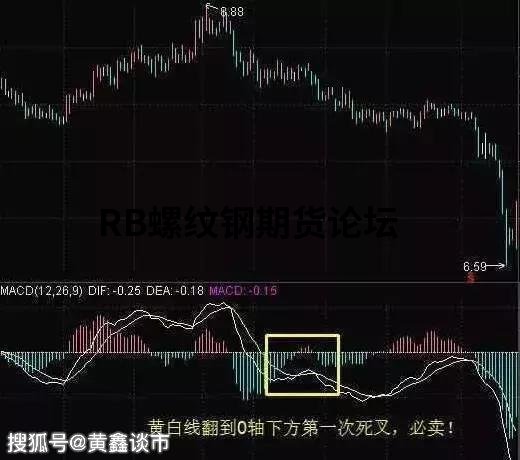

7、MACD黃白線0軸下方第一次死叉

DIFF線與DEA線在0軸下方運行,當第一次出現死叉的時候,賣出信號發出,準確率非常高,投資者要及時賣出手中個股,否則深套。

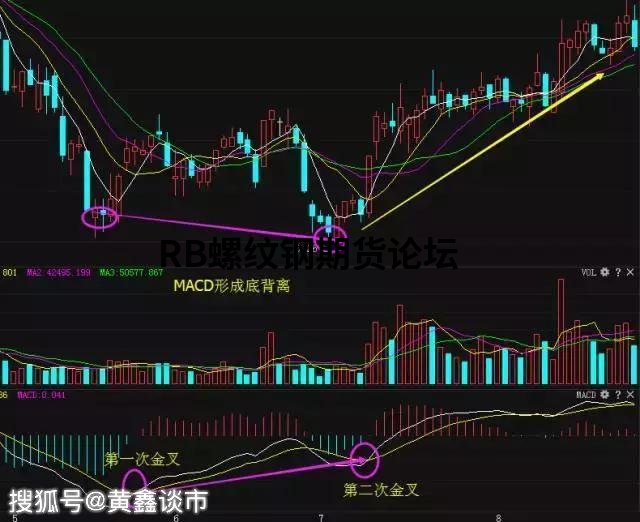

8、MACD二次金叉

在某一區域反復構成底部的形態最可靠,大家常說的W底就是最可靠的底部形態之一,因為股價在同一區間形成了二次底部這說明該區間得到了資金的認可,因此當股價跌到該區域時就會有資金積極的入場進行操作,因此就會形成二次底部。股價的K線形態如此變化,同樣MACD指標也可以出現這樣的變化:當MACD指標在某一低點處形成一次金叉以后,在短線期又在該區域形成了一次金叉時,投資者在此時入場操作盈利的成功率是非常高的!

永遠不要賠錢:控制風險

投資法則一:永遠不要賠錢。

投資法則二:永遠不要忘了法則一。 ——沃倫.巴菲特

“先生存,再賺錢。” ——喬治.索羅斯

保住資本永遠是地一位的!

投資大師:相信最重要的事情永遠是保住資本,這是他投資策略的基石。失敗的投資者:唯一的投資目的就是“賺大錢”。結果,他常常連本錢都保不住。

一般來看,保住資本就是不賠錢。它被看作是一種限制性策略,會限制你的選擇。但投資大師重視的是長期效益。他不會把他的每一筆投資都看成離散的、個別的事件。他關注的是投資過程,而保住資本是這個過程的基礎。保住資本已經內化到他的投資方法中,是他所作的每一件事的依據。

這并不意味這投資大師再考慮一筆投資時總會首先問:我怎么才能保住我的資本?事實上,在做出投資決策的那一刻,他甚至可能不會想到這個問題。

在你開車的時候,你想的是如何從A點到B點,而不是保命。然而,保命目標卻是你開車方式的基礎。例如,我總會與前面的車保持一定距離,距離多長視車速而定。在這一規則下,我可能在必要的時候急剎車,避免撞到前面的車,避開對生命和肢體的危險。遵從這一原則意味這生存,但在我開車的時候,我根本不會想這些東西,我只是保持車距罷了。

同樣,投資大師不需要去考慮保住資本。在他投資規則下,他自然能保住資本,就像**保持車距來避免死于車禍一樣。

不管個人風格如何,投資大師的方法總是投資于巴菲特所說的“高概率”事件,他們不會投資于其它任何東西。

如果你投資于“高概率”事件,你機會肯定能盈利。而損失風險微不足道——有時根本不存在。

當保住資本內化到了你的系統中,你只會做這樣的投資。這就是投資大師的秘訣。

對投資大師來說,投資不是副業,而是他的生命——因此如果他賠了錢,他就失去了生命的一部分。

如果你損失了投資資本的50%,你必須將你的資金翻倍才能回到最初的起點。

如果你的年平均回報率是12%,你要花6年時間才能復員。對年平均回報率為24.7%的巴菲特來說,要花3年零2個月;而回報率為28.6%的索羅斯“只需”花2年零9個月。

多么浪費時間!

果最初避免損失,事情豈不是會簡單一些?

你應該明白巴菲特和索羅斯為什么會大聲回答說:“是的!”他們知道,避免賠錢遠比賺錢要容易。

永遠不要賠錢!

若你炒股還在虧錢,無非就是一不會選股,二不會把握股票買賣點,三不會技術分析。股市就如同賭場,要想在巧取豪奪、弱肉強食的股市中生存,沒有一套嬴利方法技巧和自我保護的紀律是不行的,股市永遠只有少數人賺錢,一賺二平七個虧是股市鐵的規律! 了解市場,看清市場操作軌跡

評論前必須登錄!

立即登錄 注冊